银河期货2017年报—豆类.pdf

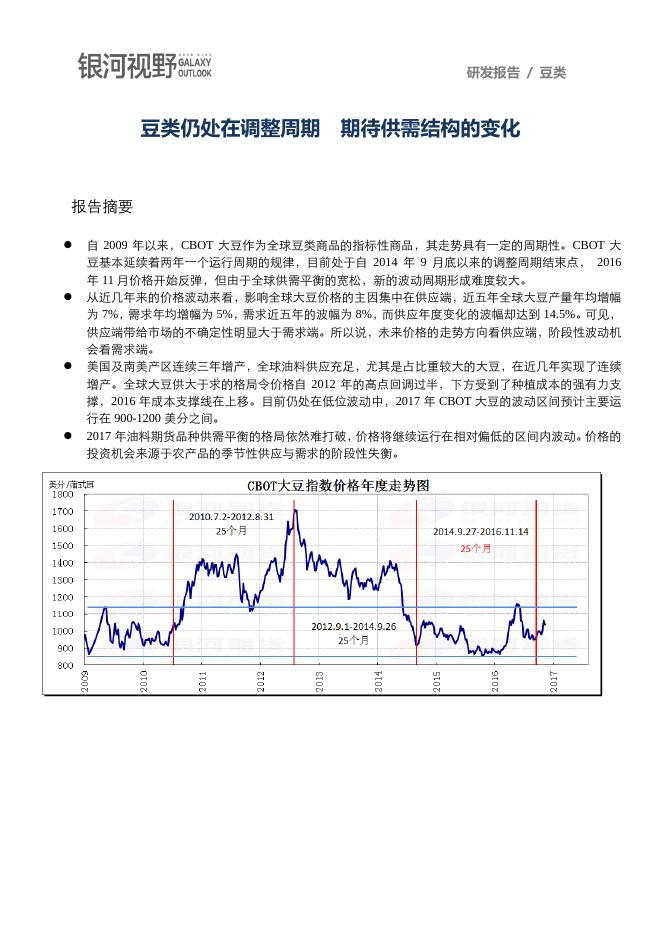

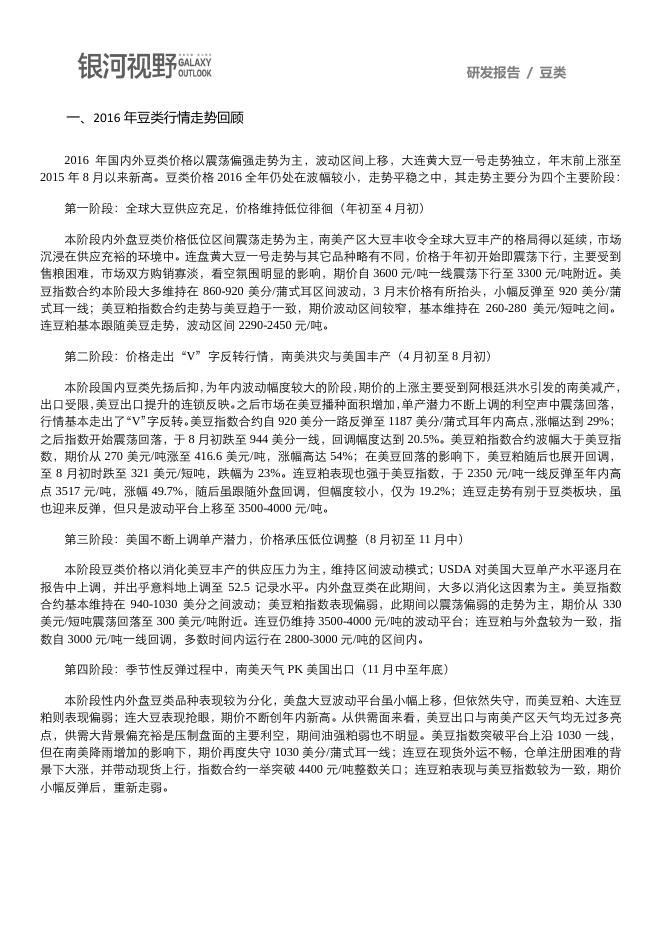

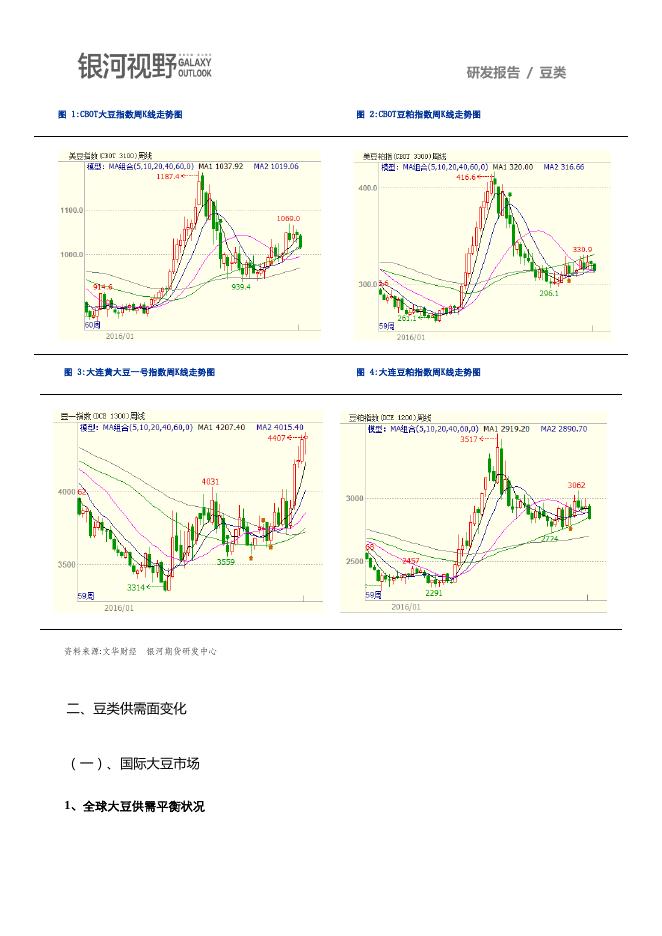

研发报告 / 豆类 豆类仍处在调整周期 期待供需结构的变化 报告摘要 自 2009 年以来,CBOT 大豆作为全球豆类商品的指标性商品,其走势具有一定的周期性。CBOT 大 豆基本延续着两年一个运行周期的规律,目前处于自 2014 年 9 月底以来的调整周期结束点, 2016 年 11 月价格开始反弹,但由于全球供需平衡的宽松,新的波动周期形成难度较大。 从近几年来的价格波动来看,影响全球大豆价格的主因集中在供应端,近五年全球大豆产量年均增幅 为 7%,需求年均增幅为 5%,需求近五年的波幅为 8%,而供应年度变化的波幅却达到 14.5%。可见, 供应端带给市场的不确定性明显大于需求端。所以说,未来价格的走势方向看供应端,阶段性波动机 会看需求端。 美国及南美产区连续三年增产,全球油料供应充足,尤其是占比重较大的大豆,在近几年实现了连续 增产。全球大豆供大于求的格局令价格自 2012 年的高点回调过半,下方受到了种植成本的强有力支 撑,2016 年成本支撑线在上移。目前仍处在低位波动中,2017 年 CBOT 大豆的波动区间预计主要运 行在 900-1200 美分之间。 2017 年油料期货品种供需平衡的格局依然难打破,价格将继续运行在相对偏低的区间内波动。价格的 投资机会来源于农产品的季节性供应与需求的阶段性失衡。 研发报告 / 豆类 一、2016 年豆类行情走势回顾 2016 年国内外豆类价格以震荡偏强走势为主,波动区间上移,大连黄大豆一号走势独立,年末前上涨至 2015 年 8 月以来新高。豆类价格 2016 全年仍处在波幅较小,走势平稳之中,其走势主要分为四个主要阶段: 第一阶段:全球大豆供应充足,价格维持低位徘徊(年初至 4 月初) 本阶段内外盘豆类价格低位区间震荡走势为主,南美产区大豆丰收令全球大豆丰产的格局得以延续,市场 沉浸在供应充裕的环境中。连盘黄大豆一号走势与其它品种略有不同,价格于年初开始即震荡下行,主要受到 售粮困难,市场双方购销寡淡,看空氛围明显的影响,期价自 3600 元/吨一线震荡下行至 3300 元/吨附近。美 豆指数合约本阶段大多维持在 860-920 美分/蒲式耳区间波动,3 月末价格有所抬头,小幅反弹至 920 美分/蒲 式耳一线;美豆粕指数合约走势与美豆趋于一致,期价波动区间较窄,基本维持在 260-280 美元/短吨之间。 连豆粕基本跟随美豆走势,波动区间 2290-2450 元/吨。 第二阶段:价格走出“V”字反转行情,南美洪灾与美国丰产(4 月初至 8 月初) 本阶段国内豆类先扬后抑,为年内波动幅度较大的阶段,期价的上涨主要受到阿根廷洪水引发的南美减产, 出口受限,美豆出口提升的连锁反映。之后市场在美豆播种面积增加,单产潜力不断上调的利空声中震荡回落, 行情基本走出了 “V” 字反转。美豆指数合约自 920 美分一路反弹至 1187 美分/蒲式耳年内高点,涨幅达到 29%; 之后指数开始震荡回落,于 8 月初跌至 944 美分一线,回调幅度达到 20.5%。美豆粕指数合约波幅大于美豆指 数,期价从 270 美元/吨涨至 416.6 美元/吨,涨幅高达 54%;在美豆回落的影响下,美豆粕随后也展开回调, 至 8 月初时跌至 321 美元/短吨,跌幅为 23%。连豆粕表现也强于美豆指数,于 2350 元/吨一线反弹至年内高 点 3517 元/吨,涨幅 49.7%,随后虽跟随外盘回调,但幅度较小,仅为 19.2%;连豆走势有别于豆类板块,虽 也迎来反弹,但只是波动平台上移至 3500-4000 元/吨。 第三阶段:美国不断上调单产潜力,价格承压低位调整(8 月初至 11 月中) 本阶段豆类价格以消化美豆丰产的供应压力为主,维持区间波动模式;USDA 对美国大豆单产水平逐月在 报告中上调,并出乎意料地上调至 52.5 记录水平。内外盘豆类在此期间,大多以消化这因素为主。美豆指数 合约基本维持在 940-1030 美分之间波动;美豆粕指数表现偏弱,此期间以震荡偏弱的走势为主,期价从 330 美元/短吨震荡回落至 300 美元/吨附近。连豆仍维持 3500-4000 元/吨的波动平台;连豆粕与外盘较为一致,指 数自 3000 元/吨一线回调,多数时间内运行在 2800-3000 元/吨的区间内。 第四阶段:季节性反弹过程中,南美天气 PK 美国出口(11 月中至年底) 本阶段性内外盘豆类品种表现较为分化,美盘大豆波动平台虽小幅上移,但依然失守,而美豆粕、大连豆 粕则表现偏弱;连大豆表现抢眼,期价不断创年内新高。从供需面来看,美豆出口与南美产区天气均无过多亮 点,供需大背景偏充裕是压制盘面的主要利空,期间油强粕弱也不明显。美豆指数突破平台上沿 1030 一线, 但在南美降雨增加的影响下,期价再度失守 1030 美分/蒲式耳一线;连豆在现货外运不畅,仓单注册困难的背 景下大涨,并带动现货上行,指数合约一举突破 4400 元/吨整数关口;连豆粕表现与美豆指数较为一致,期价 小幅反弹后,重新走弱。 研发报告 / 豆类 图 1:CBOT大豆指数周K线走势图 图 2:CBOT豆粕指数周K线走势图 图 3:大连黄大豆一号指数周K线走势图 图 4:大连豆粕指数周K线走势图 资料来源:文华财经 银河期货研发中心 二、豆类供需面变化 (一)、国际大豆市场 1、全球大豆供需平衡状况 研发报告 / 豆类 (1)全球大豆供需平衡状况 USDA 最新的供需报告显示,全球 2016/17 年度大豆产量上调至 3.3800 亿吨,2015/16 年全球大豆产量为 3.1331 亿吨,产量增幅为 7.88%; 2016/17 年度大豆需求量上调至 3.3009 亿吨,2015/16 全球大豆需求量为 3.1574 亿吨,需求增幅为 4.54%。2015/16 年度全球大豆供需缺口为 240 万吨,2016/17 年度全球大豆供需过剩为 790 万吨。2016/17 年度美国大豆产量为 1.1869 亿吨,较上一年度上调 1176 万吨;2016/17 年度南美大豆产量上调 至 1.7017 亿吨,较上一年度上调 587 万吨;2016/17 年度中国大豆产量 1250 万吨,较上一年度上调 70 万吨。 从全球供需平衡状况来看,由 2015/16 年度的供需有缺口转为 2016/17 年度的供需过剩,全球大豆整体仍处于 供需略宽松的格局中。 图 5:全球大豆供需对比图 图 6:全球大豆供需数据对比表 资料来源:USDA 银河期货研发中心 (2)全球大豆进出口变化 从全球的大豆出口来看,2016/17 年度总出口量预计在 1.39 亿吨左右,较上一年度增长 7%。巴西、美国、 阿根廷仍占据世界前三的位置,由于南美大豆产量较上一年度变化有限,使得美国大豆出口量增幅明显。而从 进口来看,中国与欧盟仍是全球最主要的两大进口地区,其中中国的进口量维持高增速及高占比,预计 2016/17 年度进口总量在 8600 万吨左右,近几年维持在全球 60%以上的份额, 而欧盟对于进口大豆的需求则较为平稳, 预计 2016/17 年度进口总量在 1380 万吨左右,占比基本维持在 10%左右。 研发报告 / 豆类 图 7:2015/16年度全球大豆主要出口国占比 图 8:中国及欧盟占全球大豆进口份额比 资料来源: USDA 银河期货研发中心 (3)全球大豆库存变化 从全球的大豆库存来看, 库存水平处于增加的状态中,2016/17 年度总库存量 8285 万吨,较去年增加 7.3%, 库存消费比为 25.1%,平均水平为 17.8%,显现出全球大豆供应充裕的格局。 图 9:全球大豆年度期末库存变化 资料来源: USDA 银河期货研发中心 2、美国大豆供需平衡状况 (1)美国大豆供需平衡表 图 10:全球大豆库存消费比变化 研发报告 / 豆类 美国作为全球大豆的主要出口国,供需平衡状况主要产量,国内压榨及出口三项数据的影响,不过从近几 年美国的这三项数据来看,压榨量与出口量较为稳定; 产量数据的变化对于价格的影响尤为关键,产量与价格 的负相关度非常明显。从 2016/17 年度美国大豆的供需平衡状况来看,库存消费比大幅提升,得益于产量数据 的大幅增加,所以导致美豆年度价格连续四年走低。 图 31:美国大豆供需平衡表 图 14:美国大豆产量及需求与价格的关系 资料来源: USDA 银河期货研发中心 (2)美国大豆库存变化 从市场关注的角度来看,美国大豆的库存变化一直是对价格有着较重要的指导意义,尤其是在 2013/14 年 度时,美豆库存创下历史新低的时候,价格对这一题材作为了提前的反映。不过,此后美豆期末库存处于回升 阶段中,2016/17 年度预计美豆期末库存为 1308 万吨,为近十年以来的高点,这也导致近几年价格一直处于震 荡回调。 图 53:美国大豆期末库存 图 14:美国大豆历年库存消费比变化 研发报告 / 豆类 资料来源: USDA 银河期货研发中心 (3)美国大豆压榨 美国国内的大豆压榨规模虽然近几年有所增加,但年度变化非常平稳,2016/17 年度总压榨量预计在 17.9 亿蒲左右,较上一年度增加 1.1%左右。下右图中,可以看出,压榨量与价格的关系并不明显,库存与价格的 负相关度较高。 图 65:美国大豆月度压榨量变化 图 16:美国大豆压榨量、库存与价格三者的关系 资料来源: USDA 银河期货研发中心 (4)美国大豆播种面积与单产 近五十年以来,美国大豆产量呈台阶式增加,尤其是近五年单产水平快速上升,但播种面积增幅,但播种 面积在近二十年以来的变化并不明显。产量的提升主要依赖于单产水平的提升,从右下图可以看出,美国大豆 单产自 1982 年的 32 蒲式耳/英亩提升至 2016 年的 52.5 蒲式耳/英亩,增幅为 64%。 研发报告 / 豆类 图 77:美国大豆产量与收获面积走势对比 图 18:美国大豆单产与产量对比图 资料来源:USDA 银河期货研发中心 3、南美大豆供需状况 (1)巴西大豆供需平衡表 巴西作为全球最大的大豆出口国之一,近几年出口量不断提升,且南美大豆的价格优势明显,而美国大豆 可供出口的大豆相对有限。目前巴西大豆产量也紧随美国,USDA 最新的供需报告预计,巴西 2016/17 年度大 豆产量有望连续第二年达到 1 亿吨以上,出口量超过 5800 万吨,出口需求国主要为中国,且巴西大豆生产潜 力要高于美国,所以未来巴西大豆产区的生产状况对价格的影响将更加明显。 图 89:巴西大豆供需平衡表 资料来源:USDA 银河期货研发中心 图 90:全球主要大豆生产国出口量分布 研发报告 / 豆类 (2)阿根廷大豆供需平衡表 阿根廷作为全球第三大大豆生产国,其主要以大豆压榨,豆油、豆粕出口为主,大豆出口量年均在 1000 万吨左右,虽然市场关注的目光也会投向阿根廷,但多半关注的是产区天气及港口出口,相比较美国、巴西而 言,阿根廷的关注度要偏低一些。由于过去两年库存水平的提升,使得库存消费比水平大幅上升。 图 210:阿根廷大豆供需平衡表 图 211:全球大豆主要生产国产量分布图 资料来源:USDA 银河期货研发中心 (3)南美大豆播种面积与单产 南美大豆生产潜力要高于北美及亚洲,虽然近二十年以来,南美产区大豆的生产量出现迅猛的增长,但我 们发现其产量增长并不平稳,也就是说南美大豆产量受天气的影响要高于其它地区,尤其是阿根廷地区,很容 易受到不利天气的困绕。所以,对天气的炒作虽然美国历年都很敏感,但实际上对于产量的影响南美更为明显。 图 23:南美大豆历年生产状况比较 图 124:世界主要大豆生产国面积对比 研发报告 / 豆类 资料来源:USDA 银河期货研发中心 (二)、国内大豆市场 1、中国大豆供需平衡表 国产大豆的产量近几年呈现不断下滑的趋势,目前在 1250 万吨左右,但由于中国的需求量近十年以年均 8%的幅度增长,中国的大豆需求主要依赖于进口;从右下图可以看出,中国大豆压榨量主要由进口大豆来完 成,国产大豆的压榨量近几年已萎缩至较低水平。所以,近七、八年以来,国产大豆的走势与国际大豆是有很 大差异性的。 图 25:中国大豆产量与需求对比图 图 136:中国大豆压榨量与进口量对比 资料来源:USDA 银河期货研发中心 2、中国的进口与库存 中国的港口库存增减完成取决于进口大豆的到港规模,国内的月度压榨量较为平稳,2016 年月度压榨量 在 690-710 万吨之间。目前中国港口大豆库存在 650 万吨左右,2016 年四季度到港量偏大,但油厂开工率较 高。预计 2016 年 12 月到港量在 910 万吨左右,全年进口量预计在 8450 万吨左右。机构预计明年一季度到港 量将明显回落,届时港口库存压力将得到一定释放。 研发报告 / 豆类 图 27:中国港口大豆库存量变化 图 28:中国大豆月度进口量跟踪图 资料来源:USDA 银河期货研发中心 3、中国与黑龙江地区大豆播种面积、产量比较 2016 年,中国大豆播种面积实现连续六年减少后的首年大幅增加,主要受到政策变化后,播种效益的影 响,尤其是黑龙江地区改种大豆的情况较多。中国大豆播种面积预计在 695 万公顷左右,黑龙江在 240 万公顷 左右;全国大豆产量目前维持在 1250 万吨左右,黑龙江地区预计在 400 万吨左右。由于 2016 年黑龙江地区播 种玉米收益较差,未来玉米播种面积转换大豆的空间仍存,预计未来国产大豆产量将有一定的提升空间。 图 29:中国及黑龙江地区大豆播种面积变化 资料来源:银河期货研发中心 图 30:中国及黑龙江地区大豆产量比较 研发报告 / 豆类 4、国产大豆现货价格变化 2016 年国产大豆价格呈双边震荡的走势,由于国储大豆拍卖,秋粮品质较差等因素影响,导致国产大豆 阶段性的供应变化明显,价格受到市场阶段性的供需调节。目前国产大豆与进口大豆的价差正逐渐收窄,国家 取消大豆托市收储后,国产大豆价格最低跌至 3500 元/吨左右。 图 314:黑龙江地区油用大豆现货走势 图 315:国产油用大豆与港口大豆分销价对比走势图 资料来源:USDA 银河期货研发中心 5、生猪存栏维持低位,养殖积极性仍不高 2016 年中国生猪存栏及能繁母存栏大部分时间里仍处于低位,生猪存栏虽有所增长,但幅度较为有限; 而能繁母猪存栏量仍在减少,上半年猪粮比价一路走高,养殖利润攀高后也随后走低。农业部数据显示,11 月份生猪存栏环比下降 0.6%,同比减少 3.2%,全国减少 226 万头,能繁母猪存栏量环比减少 0.5%,同比减少 3.7%,全国减少 19 万头,已连续七个月下滑。存栏下降主要原因是环保压力下散养户产能受抑制,能繁母猪 存栏下降也将使供给紧张状况持续。 年底前国内雾霾影响范围较广,华北地区影响严重,高速出现封路状况,影响交通运输,生猪外调受阻。 猪价连续跌势放缓,部分低价地区出现小幅补涨。经过连续下跌,养殖户惜售心理渐强,出栏水平有所减少。 同时冬至已过,春节临近,北方杀年猪行情将逐步开启,后期需求有望提升恢复,对猪价走势将形成一定的利 好支撑。整体来看,当前市场供应整体呈现偏紧格局,短期内猪价继续回调空间受限,春节前或有一轮上涨走 势。从中长期来看,能繁母猪存栏如不能回升,说明养殖户对远期价格仍不看好,当前的养殖状况导致今年饲 料总需求量预计仍在 1.5 亿吨左右,涨幅较为有限。 研发报告 / 豆类 图 33:中国生猪及能繁母猪存栏情况 图 34:全国大中城市猪粮比价 资料来源:WIND 资讯 银河期货研发中心 6、豆粕期现货价差缩窄,油粕比先抑后扬 近两年全国豆粕现货价格多数时间内与期货价格运行较为一致,2016 年下半年期现货价格开始拉大,基 差由年初的 50-80 元/吨,上涨至年末的 700 元/吨左右。今年油粕比值先抑后扬,由 2.6:1 至 1.8:1 之间波动, 油粕强弱的变化令油粕套利机会也较为明显。 图 35:豆粕期货与现货走势对比图 资料来源:银河期货研发中心 图 36:近两年豆油与豆粕比价走势图 研发报告 / 豆类 三、2017 年度市场关注的主要因素 全球大豆供需维持连续两年偏宽松的格局,豆类波幅放缓,波动区缩窄;连续两年未出现大幅度、长周期 的单边行情,行情调整走过了两个年度。展望 2017 年,我们认为在供需平衡偏宽松的大背景中,行情仍不具 备大幅度、长周期的单边行情条件,目前来看,自 2014 年年中以来的调整行情仍未结束,价格波动仍将以阶 段性的供需变化为主。故 2017 年可重点关注的几个时间段如下: 1、年初至南美大豆上市,市场所关注的重点是天气变化,就当前的状况来看,丰产的预期依然较强,这 将令价格在此阶段性维持低位的震荡格局。如此期间的南美产区出现不利天气,价格才有望向上拓展反弹空间, 否则美豆仍将运行在 940-1100 美分/蒲式耳之间。虽然之前市场一直较为关系“拉尼娜”气候模式的变化,但 目前此气候模式逐渐转弱,对南美的干旱影响也将逐渐降低。 图 37:厄尔尼诺天气对全球各地带来的干湿气候对比 图 38:南方涛动指数变化 资料来源:澳大利亚海洋局 银河期货研发中心 2、南美大豆上市至北半球大豆播种期,这期间一是关注南美最终产量与出口外运情况,二是关注美国大 豆播种面积的预估对市场的影响。我们认为,“拉尼娜”气候对南美的影响可能不会太大,就目前南美产区的 土壤情况来看,实质性的天气影响尚未看到。从历年的天气影响来看,阿根廷地区受恶劣天气的影响较明显, “拉尼娜”气候能否会对阿根廷产区带来更多干燥天气仍不确定;过去三个月南美产区的降雨量较为理想,这 有助于实现 USDA 对南美产区大豆产量的预估,对 CBOT 大豆价格将带来偏空的影响。 研发报告 / 豆类 图 39:南美产区2米深度内水份含量情况 图 40:2016年9-11月南美产区累计降雨情况 资料来源:COLA NOAA 银河期货研发中心 Informa 机构上调美国 2017 年大豆种植面积预估至 8,886.2 万英亩,并下调玉米播种面积,预估的 2017 年大豆播种面积将较 2016 年实际的播种面积上调 6.2%; 就目前大豆与玉米的比价关系来看, 大豆/玉米为 2.83: 1,明显高于多年的均值水平,这符合 2017 年大豆上调的逻辑,但我们认为上调幅度可能偏高,因美国的大豆 播种面积年度变化除几次个别的年份外,变化幅度都较为平缓。美国大豆产量的提升依赖于单产潜力的提升, 但是在美国大豆播种完成前,市场对播种面积的预估对盘面的影响也将较为直接。 图 41:美国历年大豆种植意向报告与实际播种面积比较 研发报告 / 豆类 资料来源:USDA 银河期货研发中心 3、北半球的天气炒作,美国已连续四年丰产,从近二十年来的产量变化来看,每隔三、四年美国大豆产 量便出现一次回落,2017 年是否会迎来周期性的回落,我们只能拭目以待;从价格波动周期来看,每年 6-8 月,大豆价格阶段性见顶的概率较大,所以每年此周期内的天气,市场尤为关注。回顾历史行情,市场对于美 国产区天气敏感度是极高的,美国大豆生长期的天气往往左右着价格的波动。虽然近三年我们没有看到天气炒 作对价格的超强的影响力,但对于天气的跟踪仍不能懈怠。 4、如果从豆类价格波动的大周期来看,我更倾向于四季度将出现转折性行情。从近十年的价格走势来看, CBOT 大豆作为全球豆类商品的指标性商品,其走势具有一定的周期性。四季度作为北半球大豆上市供应压力 消化结束,美豆出口进入高峰期的阶段,市场影响因素由空转多的概率在增加,所以 11 月前后往往容易出现 价格止跌上涨的行情。 四、行情后市展望及操作建议 “供应决定调整周期,需求决定上涨高度,资金决定投资机会”,这是我对 2016 年豆类价格走势的整体判 断,这种判断仍适用于 2017 年的豆类行情。全球大豆价格自 2012 年的高点回调以来,并在下方受到了种植成 本一线的强有力支撑,目前仍处在成本线以上徘徊。 鉴于当前全球油料供需偏宽松的格局,且目前尚未看到明显的利多题材出现,所以我们认为全球豆类价格 仍将运行在偏低的波动区间内,价格经过两年多的沉淀后,且有种植成本的强支撑,大豆价格继续向下的空间 将较为有限。在全球大豆供需结构没有出现质的变化前,2017 年 CBOT 大豆价格的波动区间预计在 900-1200 美分之间。 从交易的角度来讲,我们认为在当前供需环境下,价格难以突破我们预估的波动区间,价格的波动运行将 以季节性、阶段性供应变化为主要题材,其主要交易机会仍将围绕在阶段性供需变化及套利交易上。套利交易 关注油粕强弱变化带来的机会,油粕比值关注的区间为 1.8-2.3 及 2.3-2.6,可参考这两区间选择套利机会;大 连大豆由于国产大豆的独立性,其运行节奏与周期可能与国际市场有一定差异,由于国产大豆现货重新由市场 定位,其运行特点将以国内的供需结构变化为基础,预计 2017 年将维持在 3600-4400 元/吨区间内波动。

银河期货2017年报—豆类.pdf

银河期货2017年报—豆类.pdf