国金期货铝日报20191231.pdf

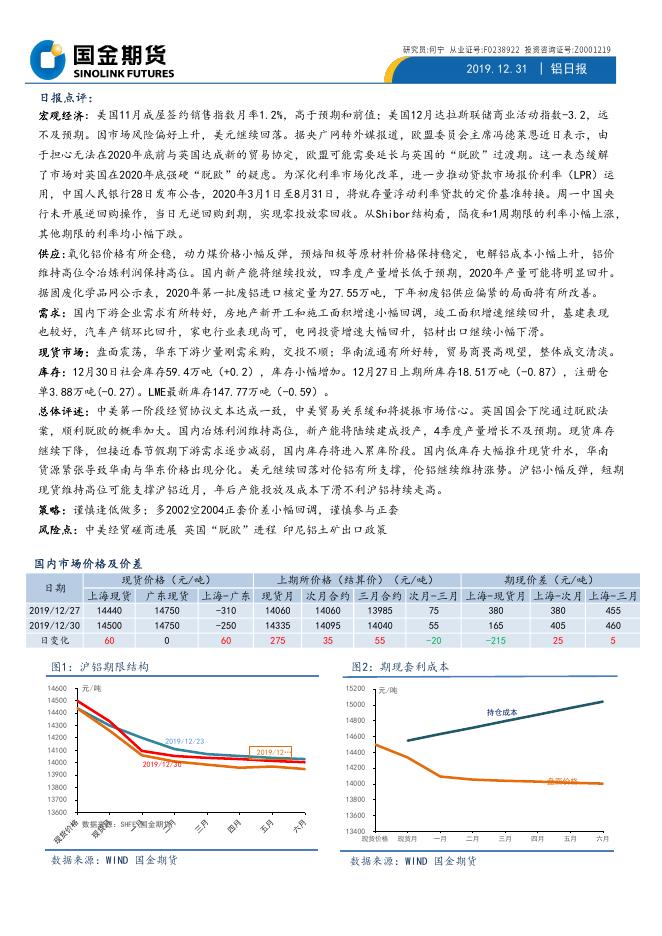

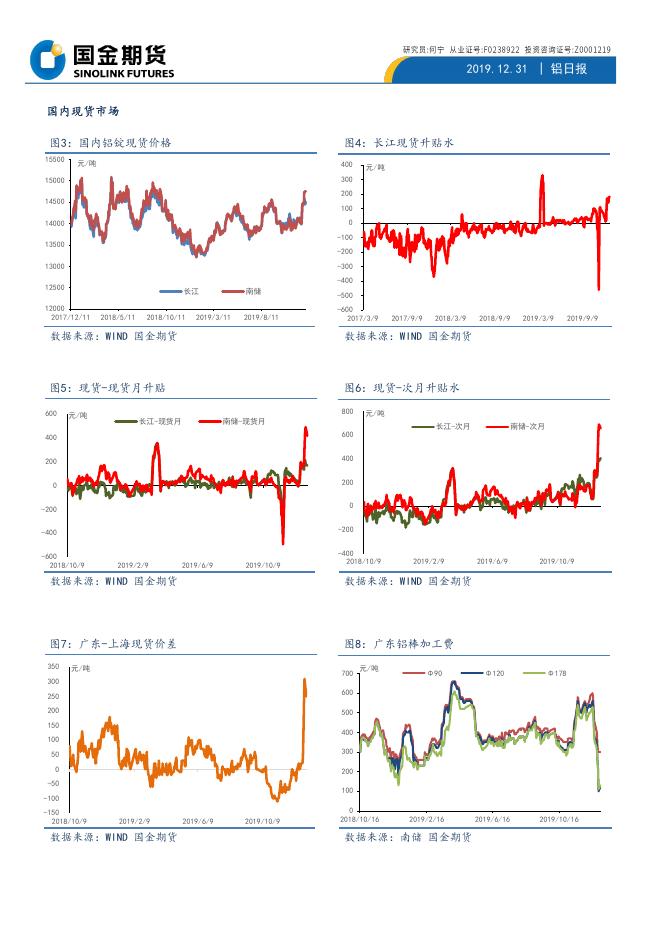

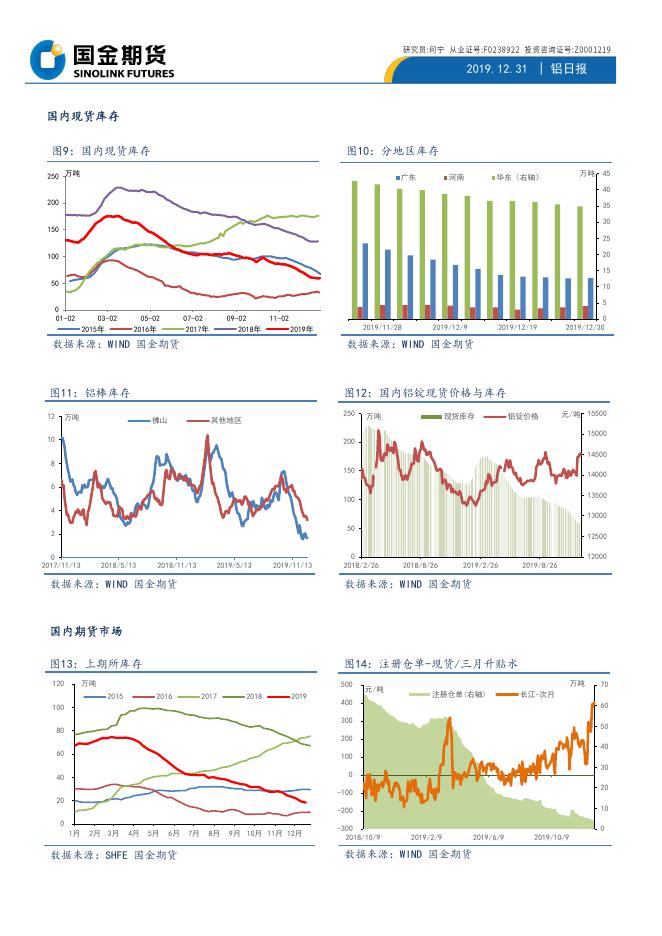

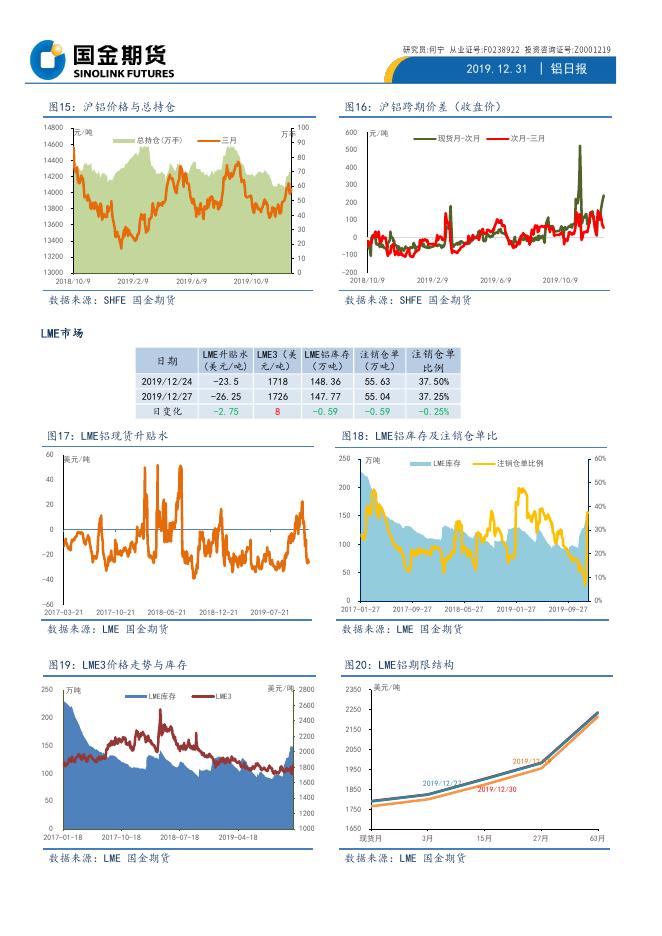

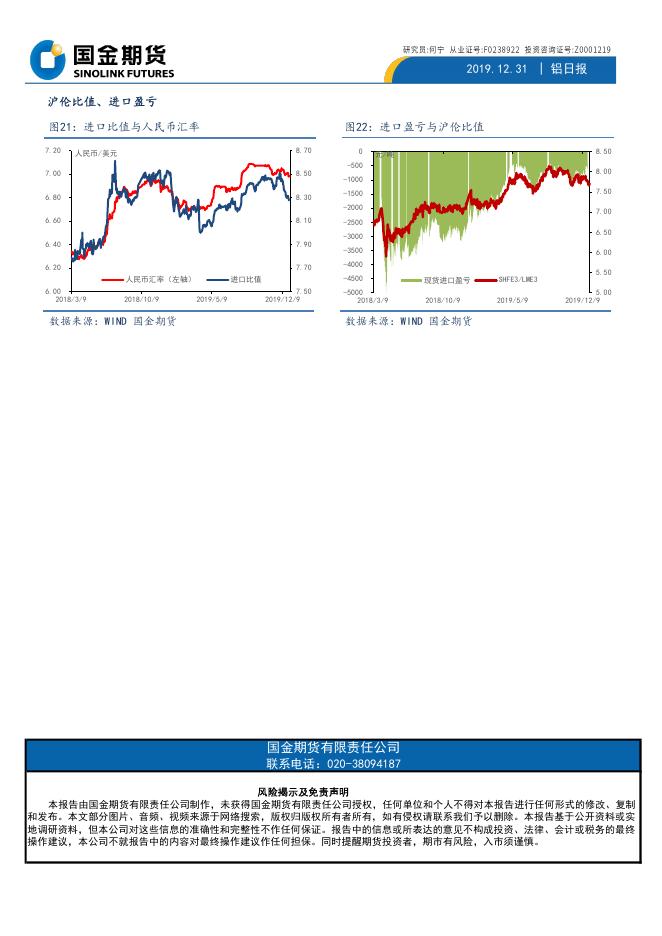

2019.12.31 | 铝日报 日报点评: 宏观经济:美国11月成屋签约销售指数月率1.2%,高于预期和前值;美国12月达拉斯联储商业活动指数-3.2,远 不及预期。因市场风险偏好上升,美元继续回落。据央广网转外媒报道,欧盟委员会主席冯德莱恩近日表示,由 于担心无法在2020年底前与英国达成新的贸易协定,欧盟可能需要延长与英国的“脱欧”过渡期。这一表态缓解 了市场对英国在2020年底强硬“脱欧”的疑虑。为深化利率市场化改革,进一步推动贷款市场报价利率(LPR)运 用,中国人民银行28日发布公告,2020年3月1日至8月31日,将就存量浮动利率贷款的定价基准转换。周一中国央 行未开展逆回购操作,当日无逆回购到期,实现零投放零回收。从Shibor结构看,隔夜和1周期限的利率小幅上涨, 其他期限的利率均小幅下跌。 供应:氧化铝价格有所企稳,动力煤价格小幅反弹,预焙阳极等原材料价格保持稳定,电解铝成本小幅上升,铝价 维持高位令冶炼利润保持高位。国内新产能将继续投放,四季度产量增长低于预期,2020年产量可能将明显回升。 据固废化学品网公示表,2020年第一批废铝进口核定量为27.55万吨,下年初废铝供应偏紧的局面将有所改善。 需求:国内下游企业需求有所转好,房地产新开工和施工面积增速小幅回调,竣工面积增速继续回升,基建表现 也较好,汽车产销环比回升,家电行业表现尚可,电网投资增速大幅回升,铝材出口继续小幅下滑。 现货市场:盘面震荡,华东下游少量刚需采购,交投不顺;华南流通有所好转,贸易商畏高观望,整体成交清淡。 库存:12月30日社会库存59.4万吨(+0.2),库存小幅增加。12月27日上期所库存18.51万吨(-0.87),注册仓 单3.88万吨(-0.27)。LME最新库存147.77万吨(-0.59)。 总体评述:中美第一阶段经贸协议文本达成一致,中美贸易关系缓和将提振市场信心。英国国会下院通过脱欧法 案,顺利脱欧的概率加大。国内冶炼利润维持高位,新产能将陆续建成投产,4季度产量增长不及预期。现货库存 继续下降,但接近春节假期下游需求逐步减弱,国内库存将进入累库阶段。国内低库存大幅推升现货升水,华南 货源紧张导致华南与华东价格出现分化。美元继续回落对伦铝有所支撑,伦铝继续维持涨势。沪铝小幅反弹,短期 现货维持高位可能支撑沪铝近月,年后产能投放及成本下滑不利沪铝持续走高。 策略:谨慎逢低做多;多2002空2004正套价差小幅回调,谨慎参与正套 风险点:中美经贸磋商进展 英国“脱欧”进程 印尼铝土矿出口政策 国内市场价格及价差 日期 现货价格(元/吨) 上期所价格(结算价)(元/吨) 期现价差(元/吨) 上海现货 广东现货 上海-广东 现货月 次月合约 三月合约 次月-三月 上海-现货月 上海-次月 上海-三月 2019/12/27 14440 14750 -310 14060 14060 13985 75 380 380 455 2019/12/30 14500 14750 -250 14335 14095 14040 55 165 405 460 日变化 60 0 60 275 35 55 -20 -215 25 5 图1:沪铝期限结构 图2:期现套利成本 14600 15200 元/吨 14500 元/吨 15000 持仓成本 14400 14800 14300 14200 14100 14000 14600 2019/12/23 2019/12… 2019/12/30 13900 14400 14200 13800 14000 13700 13800 13600 盘面价格 13600 数据来源:SHFE 国金期货 13400 现货价格 数据来源:WIND 国金期货 现货月 一月 二月 数据来源:WIND 国金期货 三月 四月 五月 六月 2019.12.31 | 铝日报 国内现货市场 图3:国内铝锭现货价格 15500 图4:长江现货升贴水 元/吨 400 元/吨 300 15000 200 14500 100 0 14000 -100 13500 -200 13000 -300 -400 12500 长江 12000 2017/12/11 2018/5/11 2018/10/11 南储 2019/3/11 2019/8/11 -500 -600 2017/3/9 2017/9/9 2018/3/9 数据来源:WIND 国金期货 数据来源:WIND 国金期货 图5:现货-现货月升贴 图6:现货-次月升贴水 600 元/吨 800 长江-现货月 长江-次月 600 200 400 0 200 -200 0 -400 -200 2019/2/9 2019/6/9 2019/10/9 -400 2018/10/9 2019/2/9 数据来源:WIND 国金期货 数据来源:WIND 国金期货 图7:广东-上海现货价差 图8:广东铝棒加工费 350 元/吨 700 2019/3/9 2019/9/9 元/吨 南储-现货月 400 -600 2018/10/9 2018/9/9 元/吨 Φ90 南储-次月 2019/6/9 2019/10/9 Φ120 Φ178 2019/6/16 2019/10/16 300 250 600 200 500 150 400 100 50 300 0 200 -50 100 -100 -150 2018/10/9 2019/2/9 数据来源:WIND 国金期货 2019/6/9 2019/10/9 0 2018/10/16 2019/2/16 数据来源:南储 国金期货 2019.12.31 | 铝日报 国内现货库存 图9:国内现货库存 图10:分地区库存 250 万吨 广东 河南 万吨 45 华东(右轴) 40 200 35 30 150 25 20 100 15 50 10 0 01-02 5 03-02 2015年 05-02 2016年 07-02 2017年 09-02 2018年 11-02 2019/11/28 2019年 2019/12/9 2019/12/19 数据来源:WIND 国金期货 数据来源:WIND 国金期货 图11:铝棒库存 图12:国内铝锭现货价格与库存 12 万吨 佛山 250 其他地区 万吨 现货库存 铝锭价格 0 2019/12/30 元/吨 15500 15000 10 200 14500 8 150 14000 6 13500 100 4 13000 50 2 12500 0 2017/11/13 2018/5/13 2018/11/13 2019/5/13 2019/11/13 数据来源:WIND 国金期货 0 2018/2/26 12000 2018/8/26 2019/2/26 2019/8/26 数据来源:WIND 国金期货 国内期货市场 图13:上期所库存 图14:注册仓单-现货/三月升贴水 万吨 120 500 2015 2016 2017 2018 2019 100 元/吨 万吨 注册仓单(右轴) 400 60 300 50 80 200 60 100 40 0 70 长江-次月 40 30 20 -100 20 10 -200 0 1月 2月 3月 4月 5月 6月 数据来源:SHFE 国金期货 7月 8月 9月 10月 11月 12月 -300 2018/10/9 0 2019/2/9 数据来源:WIND 国金期货 2019/6/9 2019/10/9 2019.12.31 | 铝日报 图15:沪铝价格与总持仓 14800 图16:沪铝跨期价差(收盘价) 元/吨 总持仓(万手) 14600 万手 三月 100 600 90 14000 13800 60 300 50 200 40 13600 次月-三月 400 70 14200 现货月-次月 500 80 14400 元/吨 100 30 0 13400 20 13200 10 -100 0 -200 2018/10/9 13000 2018/10/9 2019/2/9 2019/6/9 2019/10/9 数据来源:SHFE 国金期货 2019/2/9 2019/6/9 2019/10/9 数据来源:SHFE 国金期货 LME市场 日期 2019/12/24 LME升贴水 LME3(美 LME铝库存 注销仓单 (美元/吨) 元/吨) (万吨) (万吨) -23.5 1718 148.36 55.63 37.50% 2019/12/27 -26.25 1726 147.77 55.04 37.25% 日变化 -2.75 8 -0.59 -0.59 -0.25% 图17:LME铝现货升贴水 60 注销仓单 比例 图18:LME铝库存及注销仓单比 250 美元/吨 40 万吨 LME库存 60% 注销仓单比例 50% 200 20 40% 150 0 30% 100 20% -20 50 -40 -60 2017-03-21 2017-10-21 2018-05-21 2018-12-21 10% 0 2017-01-27 2019-07-21 0% 2017-09-27 2018-05-27 数据来源:LME 国金期货 数据来源:LME 国金期货 图19:LME3价格走势与库存 图20:LME铝期限结构 250 万吨 LME库存 LME3 美元/吨 2800 2600 200 2019-09-27 美元/吨 2250 2400 2200 150 100 2150 2000 2050 1800 1950 1600 2019/12/19 1850 2019/12/27 2019/12/30 1400 50 1200 0 2017-01-18 2350 2019-01-27 1000 2017-10-18 2018-07-18 数据来源:LME 国金期货 2019-04-18 1750 1650 现货月 3月 数据来源:LME 国金期货 15月 27月 63月 2019.12.31 | 铝日报 沪伦比值、进口盈亏 图21:进口比值与人民币汇率 7.20 图22:进口盈亏与沪伦比值 8.70 人民币/美元 0 8.50 元/吨 -500 7.00 8.50 6.80 8.30 6.60 8.10 6.40 7.90 8.00 -1000 7.50 -1500 -2000 7.00 -2500 6.50 -3000 6.20 7.70 人民币汇率(左轴) 6.00 2018/3/9 2018/10/9 数据来源:WIND 国金期货 进口比值 2019/5/9 7.50 2019/12/9 -3500 6.00 -4000 -4500 现货进口盈亏 SHFE3/LME3 -5000 2018/3/9 2018/10/9 2019/5/9 5.50 5.00 2019/12/9 数据来源:WIND 国金期货 国金期货有限责任公司 联系电话:020-38094187 风险揭示及免责声明 本报告由国金期货有限责任公司制作,未获得国金期货有限责任公司授权,任何单位和个人不得对本报告进行任何形式的修改、复制 和发布。本文部分图片、音频、视频来源于网络搜索,版权归版权所有者所有,如有侵权请联系我们予以删除。本报告基于公开资料或实 地调研资料,但本公司对这些信息的准确性和完整性不作任何保证。报告中的信息或所表达的意见不构成投资、法律、会计或税务的最终 操作建议,本公司不就报告中的内容对最终操作建议作任何担保。同时提醒期货投资者,期市有风险,入市须谨慎。

国金期货铝日报20191231.pdf

国金期货铝日报20191231.pdf