黑色系商品日报_20170720 - 日报.pdf

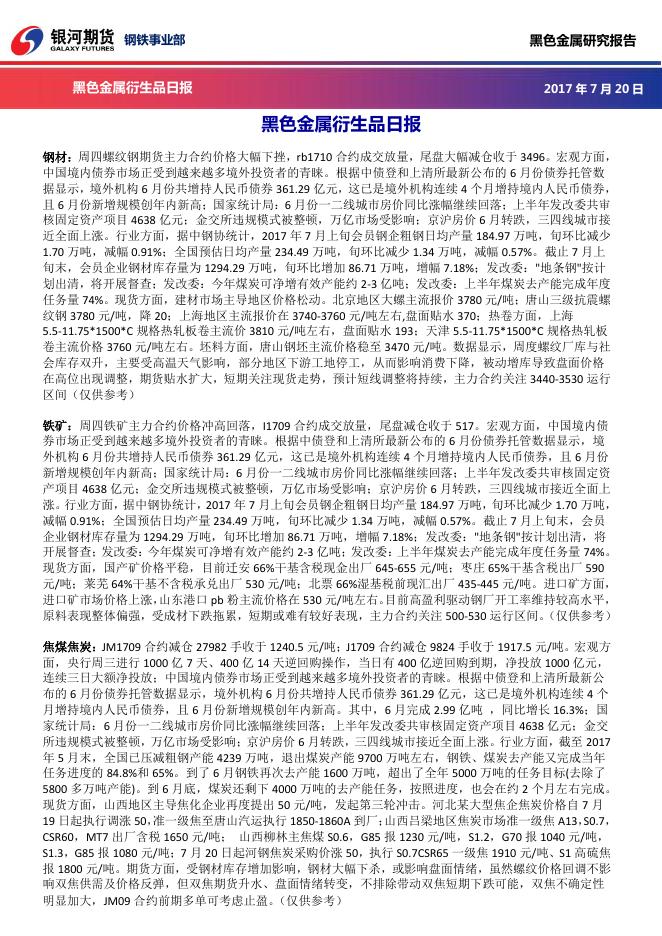

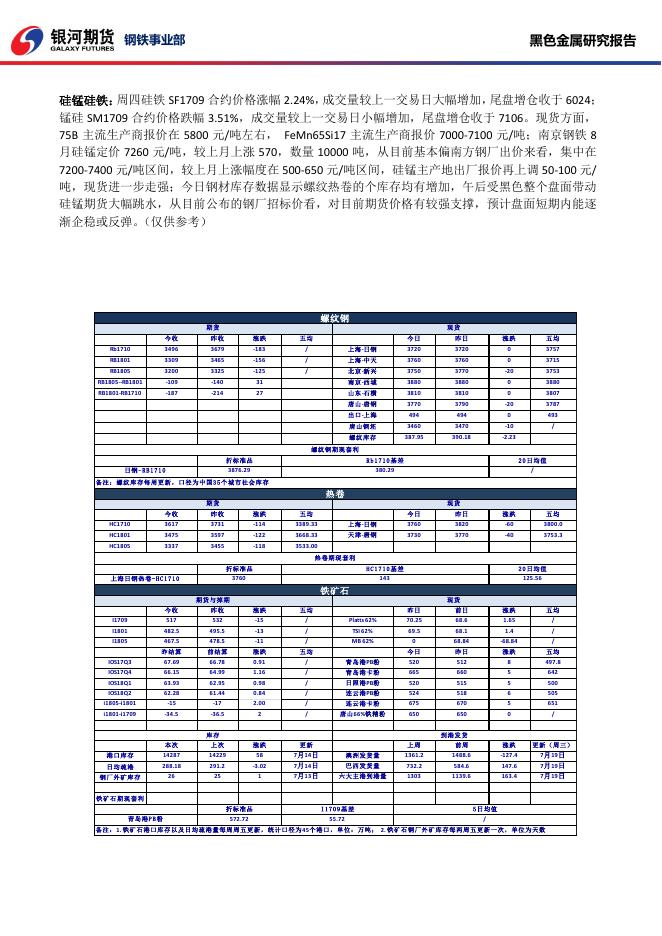

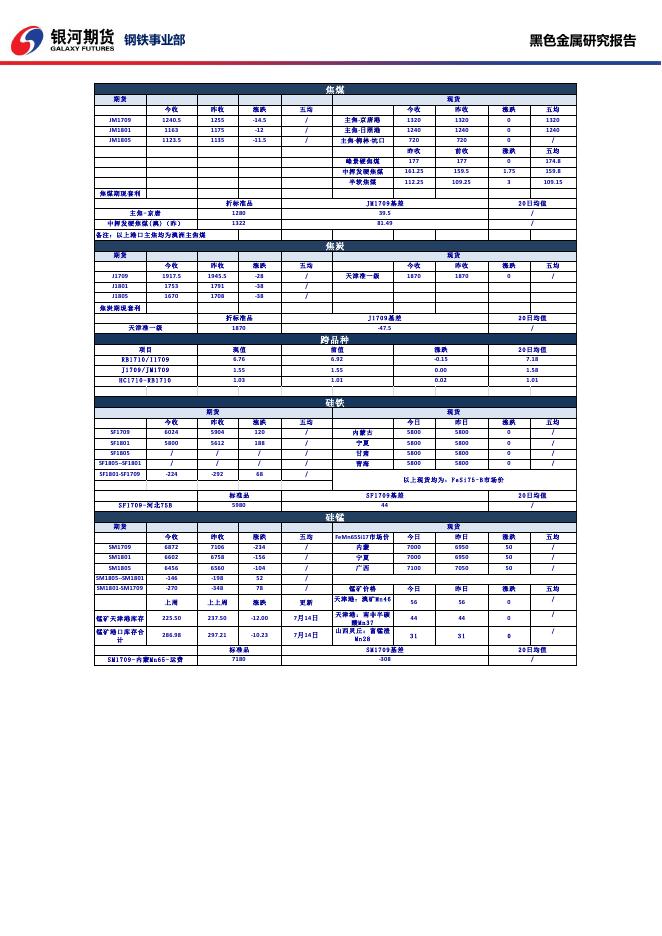

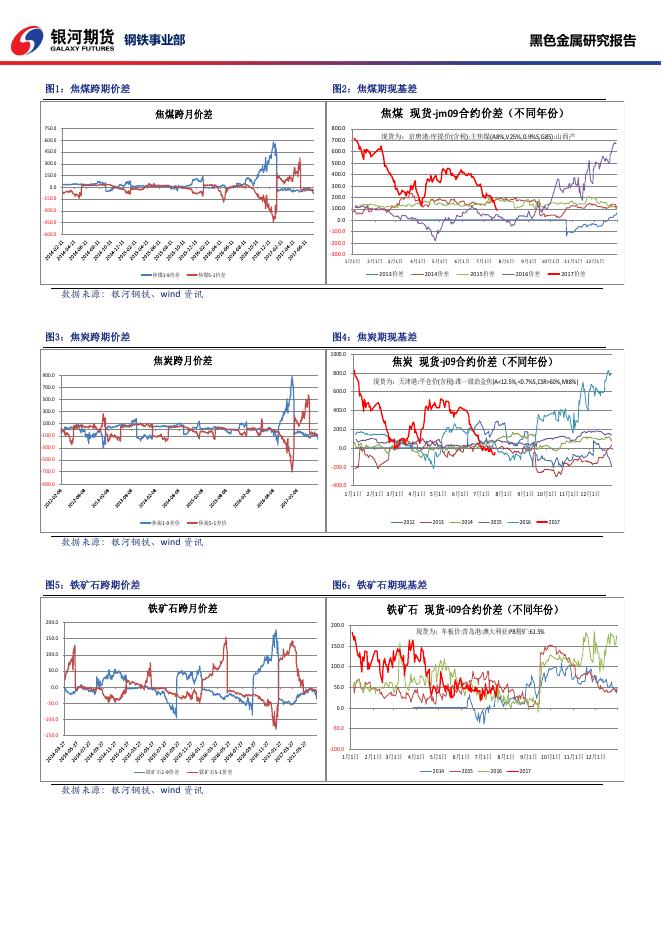

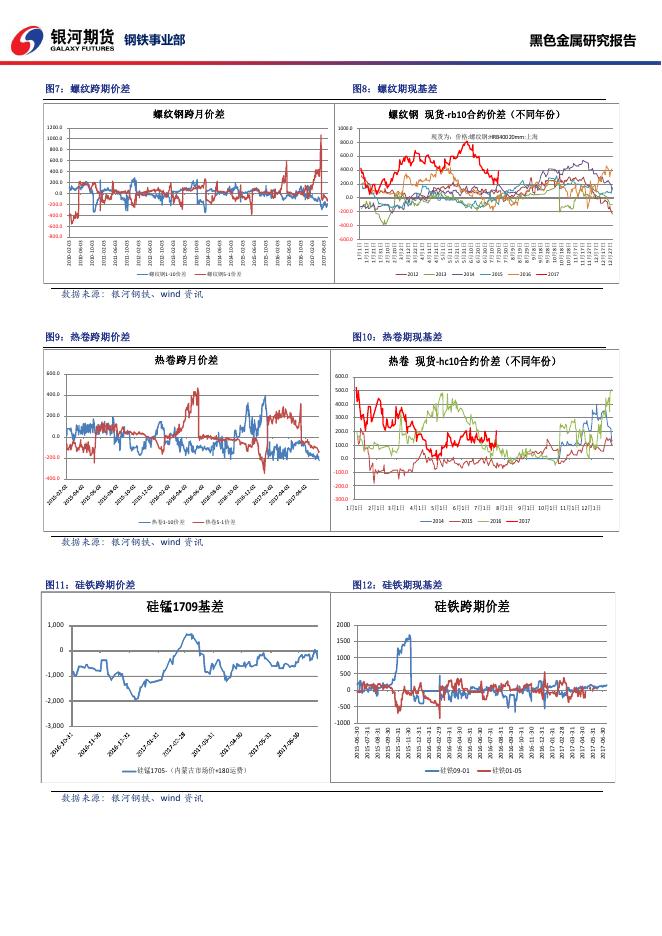

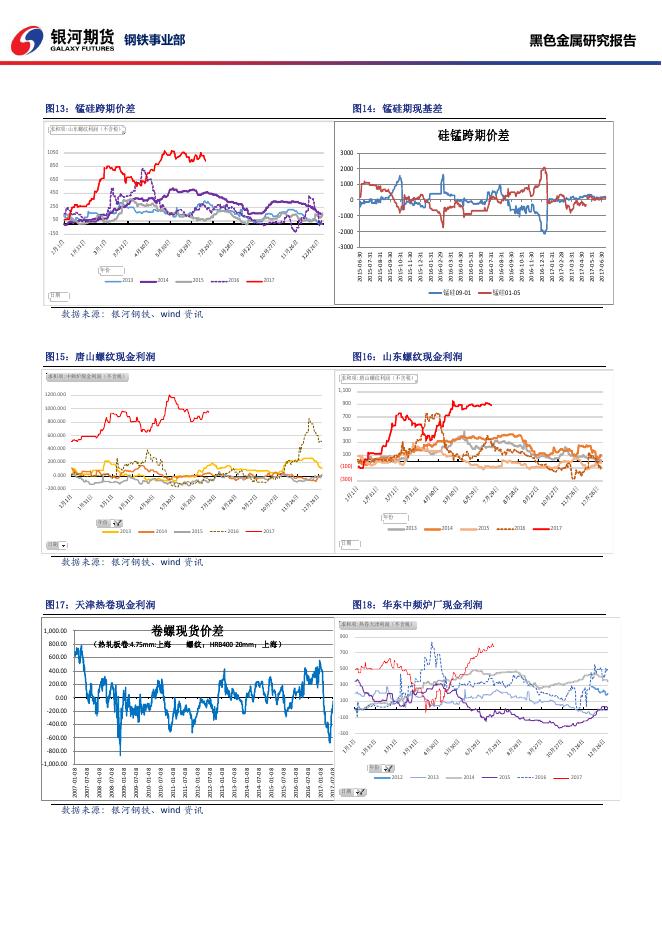

钢铁事业部 黑色金属研究报告 黑色金属衍生品日报 2017 年 7 月 20 日 黑色金属衍生品日报 钢材:周四螺纹钢期货主力合约价格大幅下挫,rb1710 合约成交放量,尾盘大幅减仓收于 3496。宏观方面, 中国境内债券市场正受到越来越多境外投资者的青睐。根据中债登和上清所最新公布的 6 月份债券托管数 据显示,境外机构 6 月份共增持人民币债券 361.29 亿元,这已是境外机构连续 4 个月增持境内人民币债券, 且 6 月份新增规模创年内新高;国家统计局:6 月份一二线城市房价同比涨幅继续回落;上半年发改委共审 核固定资产项目 4638 亿元;金交所违规模式被整顿,万亿市场受影响;京沪房价 6 月转跌,三四线城市接 近全面上涨。行业方面,据中钢协统计,2017 年 7 月上旬会员钢企粗钢日均产量 184.97 万吨,旬环比减少 1.70 万吨,减幅 0.91%;全国预估日均产量 234.49 万吨,旬环比减少 1.34 万吨,减幅 0.57%。截止 7 月上 旬末,会员企业钢材库存量为 1294.29 万吨,旬环比增加 86.71 万吨,增幅 7.18%;发改委:"地条钢"按计 划出清,将开展督查;发改委:今年煤炭可净增有效产能约 2-3 亿吨;发改委:上半年煤炭去产能完成年度 任务量 74%。现货方面,建材市场主导地区价格松动。北京地区大螺主流报价 3780 元/吨;唐山三级抗震螺 纹钢 3780 元/吨,降 20;上海地区主流报价在 3740-3760 元/吨左右,盘面贴水 370;热卷方面,上海 5.5-11.75*1500*C 规格热轧板卷主流价 3810 元/吨左右,盘面贴水 193;天津 5.5-11.75*1500*C 规格热轧板 卷主流价格 3760 元/吨左右。坯料方面,唐山钢坯主流价格稳至 3470 元/吨。数据显示,周度螺纹厂库与社 会库存双升,主要受高温天气影响,部分地区下游工地停工,从而影响消费下降,被动增库导致盘面价格 在高位出现调整,期货贴水扩大,短期关注现货走势,预计短线调整将持续,主力合约关注 3440-3530 运行 区间(仅供参考) 铁矿:周四铁矿主力合约价格冲高回落,I1709 合约成交放量,尾盘减仓收于 517。宏观方面,中国境内债 券市场正受到越来越多境外投资者的青睐。根据中债登和上清所最新公布的 6 月份债券托管数据显示,境 外机构 6 月份共增持人民币债券 361.29 亿元,这已是境外机构连续 4 个月增持境内人民币债券,且 6 月份 新增规模创年内新高;国家统计局:6 月份一二线城市房价同比涨幅继续回落;上半年发改委共审核固定资 产项目 4638 亿元;金交所违规模式被整顿,万亿市场受影响;京沪房价 6 月转跌,三四线城市接近全面上 涨。行业方面,据中钢协统计,2017 年 7 月上旬会员钢企粗钢日均产量 184.97 万吨,旬环比减少 1.70 万吨, 减幅 0.91%;全国预估日均产量 234.49 万吨,旬环比减少 1.34 万吨,减幅 0.57%。截止 7 月上旬末,会员 企业钢材库存量为 1294.29 万吨,旬环比增加 86.71 万吨,增幅 7.18%;发改委:"地条钢"按计划出清,将 开展督查;发改委:今年煤炭可净增有效产能约 2-3 亿吨;发改委:上半年煤炭去产能完成年度任务量 74%。 现货方面,国产矿价格平稳,目前迁安 66%干基含税现金出厂 645-655 元/吨;枣庄 65%干基含税出厂 590 元/吨;莱芜 64%干基不含税承兑出厂 530 元/吨;北票 66%湿基税前现汇出厂 435-445 元/吨。进口矿方面, 进口矿市场价格上涨,山东港口 pb 粉主流价格在 530 元/吨左右。目前高盈利驱动钢厂开工率维持较高水平, 原料表现整体偏强,受成材下跌拖累,短期或难有较好表现,主力合约关注 500-530 运行区间。 (仅供参考) 焦煤焦炭:JM1709 合约减仓 27982 手收于 1240.5 元/吨;J1709 合约减仓 9824 手收于 1917.5 元/吨。宏观方 面,央行周三进行 1000 亿 7 天、400 亿 14 天逆回购操作,当日有 400 亿逆回购到期,净投放 1000 亿元, 连续三日大额净投放;中国境内债券市场正受到越来越多境外投资者的青睐。根据中债登和上清所最新公 布的 6 月份债券托管数据显示,境外机构 6 月份共增持人民币债券 361.29 亿元,这已是境外机构连续 4 个 月增持境内人民币债券,且 6 月份新增规模创年内新高。其中,6 月完成 2.99 亿吨 ,同比增长 16.3%;国 家统计局:6 月份一二线城市房价同比涨幅继续回落;上半年发改委共审核固定资产项目 4638 亿元;金交 所违规模式被整顿,万亿市场受影响;京沪房价 6 月转跌,三四线城市接近全面上涨。行业方面,截至 2017 年 5 月末,全国已压减粗钢产能 4239 万吨,退出煤炭产能 9700 万吨左右,钢铁、煤炭去产能又完成当年 任务进度的 84.8%和 65%。到了 6 月钢铁再次去产能 1600 万吨,超出了全年 5000 万吨的任务目标(去除了 5800 多万吨产能)。到 6 月底,煤炭还剩下 4000 万吨的去产能任务,按照进度,也会在约 2 个月左右完成。 现货方面,山西地区主导焦化企业再度提出 50 元/吨,发起第三轮冲击。河北某大型焦企焦炭价格自 7 月 19 日起执行调涨 50, 准一级焦至唐山汽运执行 1850-1860A 到厂; 山西吕梁地区焦炭市场准一级焦 A13, S0.7, CSR60,MT7 出厂含税 1650 元/吨; 山西柳林主焦煤 S0.6,G85 报 1230 元/吨,S1.2,G70 报 1040 元/吨, S1.3,G85 报 1080 元/吨;7 月 20 日起河钢焦炭采购价涨 50,执行 S0.7CSR65 一级焦 1910 元/吨、S1 高硫焦 报 1800 元/吨。期货方面,受钢材库存增加影响,钢材大幅下杀,或影响盘面情绪,虽然螺纹价格回调不影 响双焦供需及价格反弹,但双焦期货升水、盘面情绪转变,不排除带动双焦短期下跌可能,双焦不确定性 明显加大,JM09 合约前期多单可考虑止盈。(仅供参考) 钢铁事业部 黑色金属研究报告 硅锰硅铁:周四硅铁 SF1709 合约价格涨幅 2.24%,成交量较上一交易日大幅增加,尾盘增仓收于 6024; 锰硅 SM1709 合约价格跌幅 3.51%,成交量较上一交易日小幅增加,尾盘增仓收于 7106。现货方面, 75B 主流生产商报价在 5800 元/吨左右, FeMn65Si17 主流生产商报价 7000-7100 元/吨;南京钢铁 8 月硅锰定价 7260 元/吨,较上月上涨 570,数量 10000 吨,从目前基本偏南方钢厂出价来看,集中在 7200-7400 元/吨区间,较上月上涨幅度在 500-650 元/吨区间,硅锰主产地出厂报价再上调 50-100 元/ 吨,现货进一步走强;今日钢材库存数据显示螺纹热卷的个库存均有增加,午后受黑色整个盘面带动 硅锰期货大幅跳水,从目前公布的钢厂招标价看,对目前期货价格有较强支撑,预计盘面短期内能逐 渐企稳或反弹。(仅供参考) 螺纹钢 期货 现货 今收 昨收 涨跌 五均 今日 Rb1710 3496 3679 -183 / 昨日 涨跌 五均 上海-日钢 3720 3720 0 RB1801 3309 3465 -156 3757 / 上海-中天 3760 3760 0 RB1805 3200 3325 -125 3715 / 北京-新兴 3750 3770 -20 RB1805--RB1801 -109 -140 3753 31 南京-西城 3880 3880 0 RB1801-RB1710 -187 -214 3880 27 山东-石横 3810 3810 0 3807 唐山-唐钢 3770 3790 -20 3787 出口-上海 494 494 0 493 唐山钢坯 3460 3470 -10 / 螺纹库存 387.95 390.18 -2.23 螺纹钢期现套利 折标准品 R b 1 7 1 0 基差 2 0 日均值 3876.29 380.29 / 日钢- R B 1 7 1 0 备注:螺纹库存每周更新,口径为中国3 5 个城市社会库存 热卷 期货 现货 今收 昨收 涨跌 五均 HC1710 3617 3731 -114 3389.33 HC1801 3475 3597 -122 3668.33 HC1805 3337 3455 -118 3533.00 今日 昨日 涨跌 五均 上海-日钢 3760 3820 -60 3800.0 天津-唐钢 3730 3770 -40 3753.3 热卷期现套利 折标准品 H C 1 7 1 0 基差 2 0 日均值 3760 143 125.56 上海日钢热卷- H C 1 7 1 0 铁矿石 期货与掉期 现货 今收 昨收 涨跌 五均 昨日 I1709 517 532 -15 / 前日 涨跌 五均 Platts 62% 70.25 68.6 1.65 I1801 482.5 495.5 -13 / / TSI 62% 69.5 68.1 1.4 I1805 467.5 478.5 / -11 / MB 62% 0 68.84 -68.84 昨结算 / 前结算 涨跌 五均 今日 昨日 涨跌 五均 IOS17Q3 IOS17Q4 67.69 66.78 0.91 / 青岛港PB粉 520 512 8 497.8 66.15 64.99 1.16 / 青岛港卡粉 665 660 5 642 IOS18Q1 63.93 62.95 0.98 / 日照港PB粉 520 515 5 500 IOS18Q2 62.28 61.44 0.84 / 连云港PB粉 524 518 6 505 i1805-i1801 -15 -17 2.00 / 连云港卡粉 675 670 5 651 i1801-i1709 -34.5 -36.5 2 / 唐山66%铁精粉 650 650 0 / 库存 到港发货 本次 上次 涨跌 更新 上周 港口库存 14287 14229 58 7 月 14 日 前周 涨跌 更新(周三) 澳洲发货量 1361.2 1488.6 -127.4 日均疏港 288.18 291.2 -3.02 7 月 19 日 7 月 14 日 巴西发货量 732.2 584.6 147.6 钢厂外矿库存 26 25 1 7 月 19 日 7 月 13 日 六大主港到港量 1303 1139.6 163.4 7 月 19 日 铁矿石期现套利 青岛港P B 粉 折标准品 I 1 7 0 9 基差 5 日均值 572.72 55.72 / 备注:1. 铁矿石港口库存以及日均疏港量每周周五更新,统计口径为 45个港口,单位:万吨; 2. 铁矿石钢厂外矿库存每两周五更新一次,单位为天数 钢铁事业部 黑色金属研究报告 焦煤 期货 现货 今收 昨收 涨跌 五均 今收 JM1709 1240.5 1255 -14.5 / 昨收 涨跌 五均 主焦-京唐港 1320 1320 0 JM1801 1163 1175 -12 1320 / 主焦-日照港 1240 1240 0 JM1805 1123.5 1135 -11.5 1240 / 主焦-柳林-坑口 720 720 0 / 昨收 前收 涨跌 五均 174.8 峰景硬焦煤 177 177 0 中挥发硬焦煤 161.25 159.5 1.75 159.8 半软焦煤 112.25 109.25 3 109.15 焦煤期现套利 折标准品 J M 1 7 0 9 基差 2 0 日均值 主焦- 京唐 1280 39.5 / 中挥发硬焦煤( 澳) (昨) 1322 81.49 / 备注:以上港口主焦均为澳洲主焦煤 焦炭 期货 现货 今收 昨收 涨跌 五均 J1709 1917.5 1945.5 -28 / J1801 1753 1791 -38 / J1805 1670 1708 -38 / 天津准一级 今收 昨收 涨跌 五均 1870 1870 0 / 焦炭期现套利 折标准品 J 1 7 0 9 基差 2 0 日均值 1870 -47.5 / 天津准一级 跨品种 项目 现值 前值 涨跌 2 0 日均值 RB1710/I1709 6.76 6.92 -0.15 7.18 J1709/JM1709 1.55 1.55 0.00 1.58 HC1710-RB1710 1.03 1.01 0.02 1.01 硅铁 期货 现货 今收 昨收 涨跌 五均 今日 SF1709 6024 5904 120 / 昨日 涨跌 五均 内蒙古 5800 5800 0 SF1801 5800 5612 188 / / 宁夏 5800 5800 0 SF1805 / / / / / 甘肃 5800 5800 0 SF1805--SF1801 / / / / / 青海 5800 5800 0 SF1801-SF1709 -224 / -292 68 / S F 1 7 0 9 - 河北7 5 B 以上现货均为:F e S i 7 5 - B 市场价 标准品 S F 1 7 0 9 基差 2 0 日均值 5980 44 / 硅锰 期货 现货 今收 昨收 涨跌 五均 FeMn65Si17市场价 今日 昨日 涨跌 五均 SM1709 6872 7106 -234 / 内蒙 7000 6950 50 / SM1801 6602 6758 -156 / 宁夏 7000 6950 50 / SM1805 6456 6560 -104 / 广西 7100 7050 50 / SM1805--SM1801 -146 -198 52 / SM1801-SM1709 -270 -348 78 / 锰矿价格 今日 昨日 涨跌 五均 56 56 0 44 44 0 31 31 0 上周 上上周 涨跌 更新 锰矿天津港库存 225.50 237.50 -12.00 7 月 14 日 锰矿港口库存合 计 286.98 297.21 -10.23 7 月 14 日 S M 1 7 0 9 - 内蒙M n 6 5 - 运费 天津港:澳矿M n 4 6 天津港:南非半碳 酸M n 3 7 山西灵丘:富锰渣 Mn28 / / / 标准品 S M 1 7 0 9 基差 2 0 日均值 7180 -308 / 钢铁事业部 黑色金属研究报告 图1:焦煤跨期价差 图2:焦煤期现基差 焦煤 现货-jm09合约价差(不同年份) 焦煤跨月价差 750.0 800.0 600.0 700.0 450.0 600.0 300.0 500.0 150.0 400.0 0.0 300.0 -150.0 200.0 -300.0 100.0 -450.0 0.0 -600.0 -100.0 现货为:京唐港:库提价(含税):主焦煤(A8%,V25%,0.9%S,G85):山西产 -200.0 -300.0 1月1日 焦煤1-9价差 2月1日 3月1日 4月1日 2013价差 焦煤5-1价差 5月1日 2014价差 6月1日 7月1日 8月1日 2015价差 9月1日 10月1日 11月1日 12月1日 2016价差 2017价差 数据来源:银河钢铁、wind 资讯 图3:焦炭跨期价差 图4:焦炭期现基差 焦炭跨月价差 1000.0 焦炭 现货-j09合约价差(不同年份) 800.0 900.0 现货为:天津港:平仓价(含税):准一级冶金焦(A<12.5%,<0.7%S,CSR>60%,Mt8%) 700.0 600.0 500.0 400.0 300.0 100.0 200.0 -100.0 -300.0 0.0 -500.0 -200.0 -700.0 -900.0 -400.0 1月1日 2月1日 3月1日 4月1日 5月1日 6月1日 7月1日 8月1日 9月1日 10月1日 11月1日 12月1日 焦炭1-9差价 2012 焦炭5-1差价 2013 2014 2015 2016 2017 数据来源:银河钢铁、wind 资讯 图5:铁矿石跨期价差 图6:铁矿石期现基差 铁矿石跨月价差 200.0 铁矿石 现货-i09合约价差(不同年份) 200.0 现货为:车板价:青岛港:澳大利亚:PB粉矿:61.5% 150.0 150.0 100.0 100.0 50.0 50.0 0.0 -50.0 0.0 -100.0 -50.0 -150.0 -100.0 1月1日 2月1日 3月1日 4月1日 5月1日 6月1日 7月1日 8月1日 9月1日 10月1日 11月1日 12月1日 铁矿石1-9价差 铁矿石5-1价差 数据来源:银河钢铁、wind 资讯 2014 2015 2016 2017 -3,000 数据来源:银河钢铁、wind 资讯 硅锰1705-(内蒙古市场价+180运费) 硅铁09-01 硅铁01-05 2017-06-30 2017-05-31 2017-04-30 2017-03-31 硅锰1709基差 2016 2017-02-28 图11:硅铁跨期价差 2015 2016 2017-01-31 -2,000 2014 2016-12-31 热卷5-1价差 2015 2016-11-30 热卷跨月价差 2014 2016-10-31 图9:热卷跨期价差 2013 2016-09-30 -1,000 2012 2016-08-31 螺纹钢5-1价差 2016-07-31 0 1月1日 1月11日 1月21日 1月31日 2月10日 2月20日 3月2日 3月12日 3月22日 4月1日 4月11日 4月21日 5月1日 5月11日 5月21日 5月31日 6月10日 6月20日 6月30日 7月10日 7月20日 7月30日 8月9日 8月19日 8月29日 9月8日 9月18日 9月28日 10月8日 10月18日 10月28日 11月7日 11月17日 11月27日 12月7日 12月17日 12月27日 2017-06-03 -400.0 2016-06-30 1,000 2017-02-03 200.0 2016-05-31 -200.0 2016-10-03 0.0 2016-04-30 0.0 2016-06-03 200.0 2016-03-31 200.0 2016-02-03 400.0 2016-02-29 400.0 2015-10-03 800.0 2016-01-31 600.0 2015-06-03 2015-02-03 2014-10-03 400.0 2015-12-31 热卷1-10价差 2014-06-03 600.0 2015-11-30 螺纹钢1-10价差 2014-02-03 2013-10-03 2013-06-03 2013-02-03 2012-10-03 2012-06-03 2012-02-03 2011-10-03 2011-06-03 1000.0 2015-10-31 -600.0 2011-02-03 螺纹钢跨月价差 2015-09-30 -400.0 -800.0 2010-10-03 1200.0 2015-08-31 -600.0 2010-06-03 图7:螺纹跨期价差 2015-07-31 2015-06-30 2010-02-03 钢铁事业部 黑色金属研究报告 图8:螺纹期现基差 1000.0 螺纹钢 现货-rb10合约价差(不同年份) 800.0 现货为:价格:螺纹钢:HRB400 20mm:上海 600.0 -200.0 0.0 -200.0 2017 数据来源:银河钢铁、wind 资讯 图10:热卷期现基差 600.0 热卷 现货-hc10合约价差(不同年份) 500.0 400.0 300.0 200.0 100.0 -100.0 0.0 -400.0 -200.0 -300.0 1月1日 2月1日 3月1日 4月1日 5月1日 6月1日 7月1日 8月1日 9月1日 10月1日 11月1日 12月1日 2017 数据来源:银河钢铁、wind 资讯 图12:硅铁期现基差 硅铁跨期价差 2000 1500 1000 500 0 -500 -1000 钢铁事业部 黑色金属研究报告 图13:锰硅跨期价差 图14:锰硅期现基差 求和项:山东螺纹利润(不含税) 硅锰跨期价差 1050 3000 850 2000 650 1000 450 0 250 -1000 50 -2000 -150 锰硅09-01 日期 锰硅01-05 数据来源:银河钢铁、wind 资讯 图15:唐山螺纹现金利润 图16:山东螺纹现金利润 求和项:中频炉现金利润(不含税) 求和项:唐山螺纹利润(不含税) 1,100 1200.000 900 1000.000 700 800.000 500 600.000 300 400.000 100 200.000 (100) 0.000 (300) -200.000 年份 年份 2013 2014 2015 2016 2013 2017 2014 2015 2016 2017 日期 日期 数据来源:银河钢铁、wind 资讯 图17:天津热卷现金利润 图18:华东中频炉厂现金利润 求和项:热卷天津利润(不含税) 卷螺现货价差 1,000.00 (热轧板卷:4.75mm:上海 800.00 900 螺纹:HRB400 20mm:上海) 700 600.00 400.00 500 200.00 300 0.00 100 -200.00 -100 -400.00 -300 -600.00 -800.00 数据来源:银河钢铁、wind 资讯 2017-07-08 2017-01-08 2016-07-08 2016-01-08 2015-07-08 2015-01-08 2014-07-08 2014-01-08 2013-07-08 2013-01-08 2012-07-08 2012-01-08 2011-07-08 2011-01-08 2010-07-08 2010-01-08 2009-07-08 2009-01-08 2008-07-08 2008-01-08 2007-07-08 2007-01-08 -1,000.00 年份 2012 日期 2013 2014 2015 2016 2017 2017-06-30 2017-05-31 2017-04-30 2017-03-31 2017-02-28 2017-01-31 2016-12-31 2016-11-30 2016-10-31 2016-09-30 2016-08-31 2016-07-31 2016-06-30 2016-05-31 2016-04-30 2016-03-31 2016-02-29 2016-01-31 2017 2015-12-31 2016 2015-11-30 2015 2015-10-31 2014 2015-09-30 2013 2015-08-31 年份 2015-07-31 2015-06-30 -3000 钢铁事业部 黑色金属研究报告 图19:卷螺期货价差 图20:卷螺现货价差 卷螺期货价差 卷螺现货价差 1,000.00 800 (热轧板卷:4.75mm:上海 800.00 螺纹:HRB400 20mm:上海) 600.00 600 400.00 200.00 400 0.00 200 -200.00 -400.00 0 -600.00 -200 -800.00 数据来源:银河钢铁、wind 资讯 作者承诺 本人具有中国期货业协会授予的期货从业资格证书,本人承诺以勤勉的职业态度,独立、客观地出具本报告。 本报告清晰准确地反映了本人的研究观点。本人不曾因,不因,也将不会因本报告中的具体推荐意见或观点而 直接或间接接收到任何形式的报酬。 免责声明 本报告由银河期货有限公司(以下简称银河期货,投资咨询业务许可证号 30220000)向其机构或个人客户(以 下简称客户)提供,无意针对或打算违反任何地区、国家、城市或其它法律管辖区域内的法律法规。除非另有 说明,所有本报告的版权属于银河期货。未经银河期货事先书面授权许可,任何机构或个人不得更改或以任何 方式发送、传播或复印本报告。 本报告所载的全部内容只提供给客户做参考之用,并不构成对客户的投资建议。银河期货认为本报告所载内容 及观点客观公正,但不担保其内容的准确性或完整性。客户不应单纯依靠本报告而取代个人的独立判断。本报 告所载内容反映的是银河期货在最初发表本报告日期当日的判断,银河期货可发出其它与本报告所载内容不一 致或有不同结论的报告,但银河期货没有义务和责任去及时更新本报告涉及的内容并通知客户。银河期货不对 因客户使用本报告而导致的损失负任何责任。 银河期货不需要采取任何行动以确保本报告涉及的内容适合于客户。银河期货建议客户独自进行投资判断。本 报告并不构成投资、法律、会计或税务建议或担保任何内容适合客户,本报告不构成给予客户个人咨询建议。 银河期货版权所有并保留一切权利。 联系方式 银河期货有限公司钢铁事业部 北京:北京市朝阳区朝外大街 16 号中国人寿大厦 1306 室 上海:虹口区东大名路 1050 号十楼银河期货 网址:www.yhqh.com.cn 邮箱:yhqhgtsyb@chinastock.com.cn 传真:010-68569777 电话:400-886-7799 2017-07-08 2017-01-08 2016-07-08 2016-01-08 2015-07-08 2015-01-08 2014-07-08 2014-01-08 2013-07-08 2013-01-08 2012-07-08 2012-01-08 2011-07-08 2011-01-08 2010-07-08 2010-01-08 2009-07-08 2009-01-08 10月价差 2008-07-08 5月价差 2008-01-08 1月价差 2007-07-08 -400 2007-01-08 -1,000.00

黑色系商品日报_20170720 - 日报.pdf

黑色系商品日报_20170720 - 日报.pdf